Brasil realiza primeira captação no mercado externo em 2024

Operação foi a maior em divisa estrangeira, com volume de US$ 4,5 bilhões

Em 22 de janeiro, o Tesouro Nacional realizou uma oferta no mercado internacional do tipo dual tranche de dois novos benchmarks de 10 e 30 anos, com vencimento em 2034 e 2054, respectivamente. O Tesouro Nacional aproveitou a liquidez e estabilidade do mercado financeiro internacional para realizar a sua maior captação em divisa estrangeira, com volume de US$ 4,5 bilhões e spreads próximos aos mínimos realizados nos últimos seis anos. A operação também se destacou por oferecer um novo título ( benchmark ) de 30 anos, o que não ocorria desde 2019. Os bancos líderes foram o Citigroup, o Scotiabank e o UBS e a sua liquidação financeira ocorreu ontem, 29 de janeiro de 2024.

- .

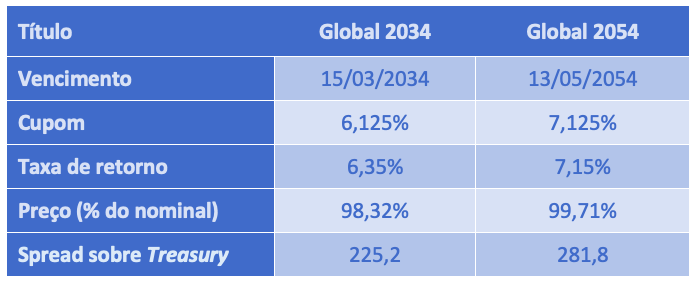

O Global 2034 tem vencimento em 15 de março de 2034 e foi emitido no montante de US$ 2,25 bilhões, com cupom de juros de 6,125% a.a., cujo pagamento semestral será realizado a cada dia 15 dos meses de março e setembro. A emissão foi realizada ao preço de 98,323% do seu valor de face, resultando em uma taxa de retorno para o investidor de 6,35% a.a., que corresponde a um spread de 225 pontos-base acima da Treasury de referência (título do Tesouro norte-americano).

O Global 2054, com vencimento em 13 de maio de 2054, também teve volume de US$ 2,25 bilhões, com cupom de juros de 7,125% a.a., cujo pagamento semestral será realizado a cada dia 13 dos meses de maio e novembro de cada ano. A emissão foi realizada ao preço de 99,707% do seu valor de face, resultando em uma taxa de retorno para o investidor de 7,15% a.a., que corresponde a um spread de 282 pontos-base acima da Treasury de referência (título do Tesouro norte-americano).

Objetivos

O objetivo da operação é dar continuidade à estratégia do Tesouro Nacional de promover a liquidez da curva de juros soberana em dólar no mercado externo, provendo referência para o setor corporativo, e antecipar o financiamento de vencimentos em moeda estrangeira.

Resultados

- Captação de US$ 4,5 bilhões, a maior operação internacional da história do Tesouro Nacional;

- A demanda alcançou US$ 14,7 bilhões, superando em 3,7 vezes a oferta inicial;

- Aproximadamente 94% dos títulos foram adquiridos por investidores de qualidade, do tipo buy and hold ;

- Primeira emissão de um novo benchmark de 30 anos desde 2019

-

- .

- - A dual tranche foi realizada em um contexto de alta liquidez internacional e estabilidade dos mercados financeiros, com os indicadores de risco país se aproximando dos mínimos históricos verificados desde 2020. Isso favoreceu uma maior demanda internacional por títulos brasileiros, em especial para os de maior vencimento;

- - Em uma semana sem grandes movimentações na agenda econômica, a data da operação também foi propícia por aproveitar a relativa escassez de oferta de títulos por emissores semelhantes;

- - Apesar dos juros de referência do Tesouro norte-americano estarem cerca de 30 pontos acima da mínima de dezembro, no dia da operação, a principal referência da curva soberana, o título de 10 anos, possuía spread (em relação à Treasury equivalente) próximo as mínimas dos últimos meses;

- - Os papéis foram inicialmente ofertados com taxas de retorno próximas aos patamares de 6,625% e 7,500% para os títulos vencendo em 2034 e 2054, respectivamente;

- - Com a forte demanda verificada durante a operação, foi possível comprimir as taxas em 27,5 e 35 pontos-percentuais para os títulos 2034 e 2054, respectivamente, sem prejudicar a qualidade da base de investidores.

Essa comunicação não constitui oferta para vender ou solicitação de oferta para comprar, nem haverá qualquer venda de títulos referenciada nessa comunicação em qualquer Estado ou jurisdição na qual tal oferta, solicitação ou venda seria considerada ilegal se emitida antes do devido registro ou qualificação sob as leis que regulamentam a emissão de títulos de quaisquer dos referidos Estado ou jurisdição. Qualquer oferta pública de bônus globais a ser feita nos Estados Unidos será executada por meio de um suplemento ao prospecto do Brasil contido em sua declaração de registro firmada junto a SEC – Securities and Exchange Comission – e que contém informação detalhada sobre o Brasil e os bônus globais.

*Informe Dívida é uma publicação da Secretaria do Tesouro Nacional. É permitida a sua reprodução total ou parcial, desde que mencionada a fonte

Por: Ministério da Fazenda

A reprodução é gratuita desde que citada a fonte